PR

iDeCoを始めたいけど、何から始めればいいかわからない方は多いです。iDeCoは老後の資産を増やすために有効な手段ですが、仕組みや投資信託の選び方が複雑に感じることも多いです。

この記事では、iDeCoの基礎知識や投資信託のラインナップ、投資信託の比較ポイントを解説します。記事を読むと、自分に合ったiDeCoの使い方と投資信託の選び方がわかります。iDeCoを始めるための基本知識を身につけ、老後の資産形成に役立てましょう。

iDeCoとは老後資金を作る年金制度

iDeCoとは、個人型確定拠出年金のことを言います。iDeCoは自分で運用商品を選び、老後資金を積み立てるための制度です。

iDeCoのメリット

iDeCoには以下のメリットがあります。

- 所得税や住民税が軽減される

- 掛金全額が所得控除の対象になる

- 運用益が非課税になる

- 受け取り時に税制優遇される

- 自由に運用商品を選べる

- 退職金や年金として受け取れる

iDeCoは税金面での優遇が多くあります。

iDeCoのデメリット

iDeCoのデメリットは以下のとおりです。

- 引き出せるのは60歳以降である

- 運用手数料がかかる

- 元本割れのリスクがある

- 資産運用の知識が必要になる

- 加入できる条件がある

- 資金受け取り時に課税される

iDeCoには、投資のリスクと資金の流動性が低いことに注意が必要です。

» iDeCoが元本割れする原因と対処法

iDeCoの投資信託のラインナップ

iDeCoの投資信託のラインナップは以下が挙げられます。iDeCoで扱っている投資信託は、金融機関により異なります。

- 国内株式型

- 国内債券型

- 海外株式型

- 海外債券型

- バランス型

- REIT

- コモディティ型

- ターゲットイヤー型

国内株式型

国内株式型の投資信託は、日本国内の株式に投資するファンドです。高いリターンを期待できる一方、リスクが高い投資信託です。国内株式型の投資信託は、長期的な資産形成に向いています。国内株式型は、日本経済の成長や企業の業績向上に連動するため、経済の好調時は大きなリターンを見込めます。

東証株価指数や日経平均株価指数に連動するタイプが一般的です。指数上昇に伴いファンドの価値が上がるのが特徴です。国内株式型には以下の種類があります。

| 項目 | インデックス型 | アクティブ型 |

| 運用方法 | 特定の指数(例:TOPIX)の構成銘柄に機械的に投資 | ファンドマネージャーが銘柄選定と運用を行使 |

| 目標 | 指数ベンチマークと同等の運用成績 | 指数ベンチマークを上回る運用成績 |

| 手数料 | 安価(0.1~0.5%程度) | 高価(0.5~1.5%程度) |

| リスク | 指数ベンチマークと同程度 | 指数ベンチマークより高い可能性 |

| 向いている投資家 | 長期で安定運用したい投資家 | 短期的な運用利益を狙う投資家 運用に自信がある投資家 |

| 代表的なファンド | 日経225インデックスファンド TOPIXインデックスファンド | ひふみ投信 マネックス・ファンド フィデリティ・日本成長株・ファンド |

インデックス型とアクティブ型の違いはリスクとリターンのバランスが異なります。

国内債券型

国内債券型の投資信託は、国内の公社債に投資するファンドです。元本保証商品として人気があり、低リスクで低リターンな運用が特徴です。信託報酬も低めに設定されています。国内債券型は以下の種類があります。

- 純粋債券型

- 債券のみで運用されるファンドです。債券の中でも国債や社債、地方債など、投資対象を絞ったものが多くあります。安全性が高い一方で、利回りが低くなります。

- 金利連動債券型

- 金利の変動に応じて元本や利息が変動する債券に投資するファンドです。金利上昇時に元本や利息が増加し、金利下降時に元本や利息が減少します。金利変動リスクがあります。

海外株式型

海外株式型は、海外の株式市場に投資するファンドです。高成長が期待できるため、長期的な視点で資産増が可能です。分散投資に有効で、新興市場を含むさまざまな国や地域の企業に投資できます。

ただし、為替リスクが伴うため、投資先の国の経済状況や為替の変動に影響を受けやすい点に注意が必要です。長期的な視点を持ち、経済状況や市場の動きの注視する必要があります。短期的な価格変動に惑わされない投資計画と運用が重要です。

海外債券型

海外債券型は、海外の政府や企業が発行する債券に投資するファンドです。一般的にドルやユーロなどの外国通貨で運用されるため、為替リスクが伴います。日本円と比較して高リスクですが、分散投資の一環としてポートフォリオへの組み込みが推奨されています。

主要な投資対象は米国債や欧州債、新興国債などです。海外債券型の特徴を以下にまとめました。

| 項目 | 米国債 | 欧州債 | 新興国債 |

| 発行主体国 | 米国政府 | ドイツ、フランス、イタリアなど | ブラジル、インド、インドネシアなど |

| 利回り | 低~中利回り | 低~中利回り | 高利回り |

| 為替リスク | 低リスク | 中リスク | 高リスク |

| 価格変動リスク | 低 | やや高 | 高 |

バランス型

バランス型の投資信託は、国内株式や債券、海外資産など複数の資産を組み合わせて運用します。リスクを分散でき、1つのファンドで多様な資産に投資できるため、運用の手間が少なくなります。以下はバランス型ポートフォリオの例です。

- 国内株式:40%

- 外国株式:30%

- 外国債券:20%

- 金:10%

バランス型投資は、リスクとリターンのバランスを重視した投資方法です。投資目的やリスク許容度に合わせて、最適な資産配分を選択しましょう。

REIT

REIT(Real Estate Investment Trust)は、国内外の不動産に投資するファンドです。REITの魅力は、高い分配金と利回りを期待できる点です。不動産投資の特性を活かし、安定した収益を得られます。REITの特徴を以下にまとめました。

- 安定的な分配金収入

- 投資した不動産から得られる賃料収入や売却益を投資家に分配します。年率3~5%程度の安定的な分配金の支払いが特徴です。

- ポートフォリオの分散

- オフィスビルや住宅、商業施設、物流施設など、さまざまな種類の不動産に投資しています。分散投資により個別の不動産価格の変動リスクを減少できるのが特徴です。

- 流動性の高さ

- 証券取引所に上場されているため、株式と同様に売買が可能です。必要に応じて現金化できます。

コモディティ型

コモディティ型の投資は、金や銀などの貴金属や原油、天然ガス、農産物、工業用金属に投資する方法です。インフレヘッジやポートフォリオの分散効果が期待できますが、価格変動リスクや流動性リスクなどに注意が必要です。主なコモディティ型投資の具体例を以下にまとめました。

- 金や銀などの貴金属

- 金は古くから価値のある貴金属として知られています。インフレや経済不安時に投資家から安全資産として求められる傾向があり、価格上昇の可能性があります。

- 原油や天然ガス

- 原油は石油やガソリンなどのエネルギー原料です。原油価格は、世界経済の成長や政治情勢などに影響を受け、大きく変動する可能性があります。

- 農産物(小麦やトウモロコシなど)

- 農産物の価格は、天候や需要の変化などに影響を受け、大きく変動する可能性があります。

ターゲットイヤー型

ターゲットイヤー型の投資信託は、将来の目標年に合わせて資産配分を自動的に調整する運用方法です。若年期は高リスクの株式を中心に配置し、年齢が上がるとともに安全性の高い債券にシフトする仕組みです。ターゲットイヤー型投資のメリットは以下が挙げられます。

- 資産配分が自動調整

- 長期的な資産形成が可能

- 手間がかからない運用

一方、デメリットは以下のとおりです。

- 柔軟性の低さ

- 高信託報酬の可能性

- 目標額が不確実

ターゲットイヤーはあくまでも目安であり、必ず目標を達成できるとは限りません。メリットとデメリットを理解した上で、ポートフォリオを調整する必要があります。

iDeCoの投資信託の比較ポイント

iDeCoの投資信託を選ぶ際には、以下の比較ポイントがあります。ポイントを理解して、目的に合った最適な投資信託を見つけましょう。

- 信託報酬

- 分配金の有無

- 運用実績

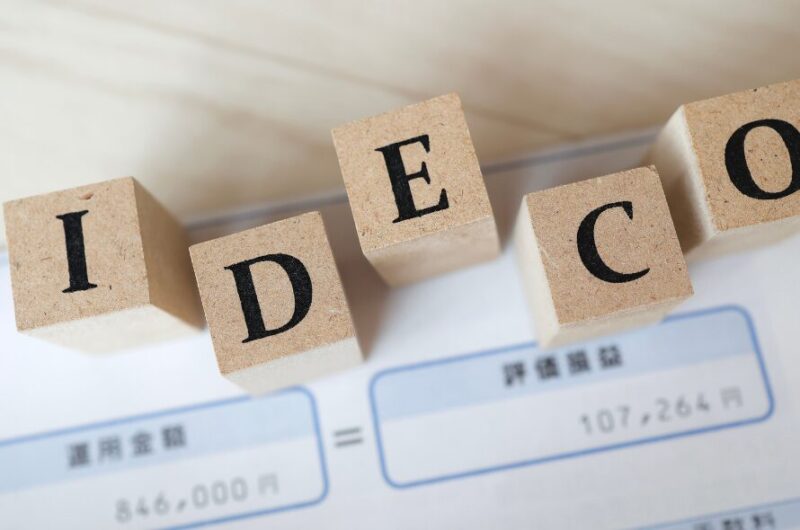

信託報酬

信託報酬はiDeCoの運用にかかる年間手数料のことです。証券会社や運用会社が設定し、運用管理費とも呼ばれます。信託報酬率はファンドにより異なり、一般的にインデックスファンドが低く、アクティブファンドが高めです。

高い信託報酬は利益が減少する可能性があるため、低コストのファンドを選びましょう。信託報酬0.2%の国内株式ファンドと、0.1%のファンドを比較した場合、10年後の運用結果は以下のとおりです。

投資額:100万円、年間リターン5%の場合

信託報酬0.2%:約162万円

信託報酬0.1%:約182万円

30年後には約100万円の差が生まれます。信託報酬率はわずかな違いに見えますが、長期運用では大きな差を生み出すため、慎重に比較検討しましょう。

» iDeCoの手数料の種類と節約方法

分配金の有無

分配金の有無はiDeCoを選ぶ際の重要なポイントです。分配金とは、投資信託の運用利益の一部を投資家に分配することを言います。安定した現金収入を得られるのは、分配金が定期的に分配される投資信託です。分配金がない投資信託は、利益がファンド内に再投資されるため、複利効果を最大限に活かせます。

分配金ありの投資信託は受け取り金額が増えますが、分配金に税金がかかるため、手元残高が少なくなります。一方、分配金なしの投資信託は受け取り金額は減りますが、税金がかからないため、手元残高が多く残るのが特徴です。

分配金の有無による影響は、個人の状況により異なります。 iDeCoの投資信託を選ぶ際は、投資目的や運用期間、リスク許容度などの総合的な判断が重要です。

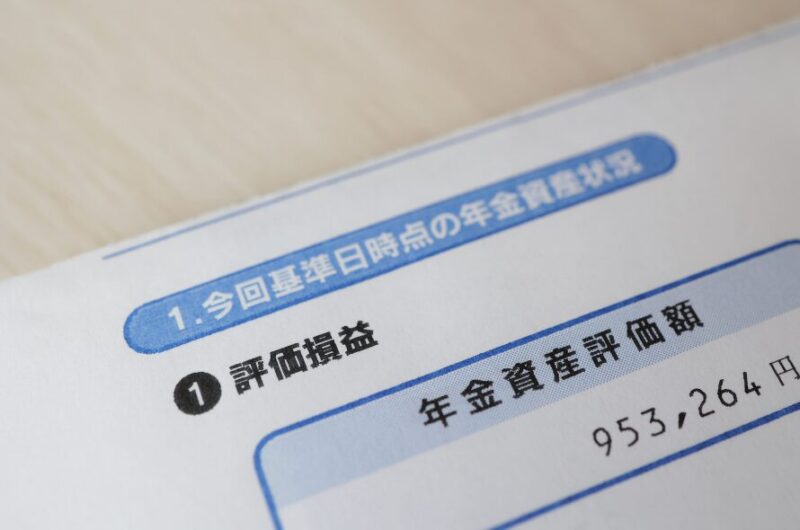

運用実績

運用実績はiDeCoを選ぶ際に非常に重要な要素の1つです。過去の運用実績は将来の見通しを立てるための指標となります。具体的な投資ポイントを以下にまとめました。

| 比較ポイント | 比較内容 | 指標の重要性 |

| 過去5年間の平均リターン | 過去5年間の基準価額の平均上昇率 | 長期的な資産形成 |

| 最大ドローダウン | 過去に基準価額が最も下落した幅 | リスク回避 |

| シャープ比率 | リターンに対するリスクの効率性を示す指標 | リスクとリターンのバランス調整 |

| ソルティーノ比率 | 下方リスクに対するリターンの効率性を示す指標 | リスクとリターンのバランス調整 |

ファンドマネージャーの運用経験や運用方針の一貫性も見逃せません。経験豊富なファンドマネージャーが運用するファンドは、一貫した運用戦略を持っていることが多く、信頼性が高いと言えます。過去の運用成果は将来のパフォーマンスを保証するものではありませんが、投資判断を行うための貴重な情報源です。

iDeCoの投資信託を選ぶときのポイント

iDeCoの投資信託を選ぶ際には、以下のポイントがあります。自分の目的に合った投資信託を選べるよう、十分に理解しましょう。

- リスクとリターンの関係

- 自分のリスク許容度

リスクとリターンの関係

投資の世界では、リスクとリターンが密接に関連しています。リスクとは投資金額が減少する可能性を言い、リターンは投資から得られる利益を指します。

リスクとリターンの関係を念頭に、iDeCoの投資信託を選ぶ際のポイントを以下にまとめました。

- リスクとリターンはトレードオフの関係にある

- リスクが高いほど期待できるリターンは高く、損失が出る可能性も高くなります。

- 長期的な視点で分散運用する

- 短期的な値動きにとらわれず、長期的な視点で運用することが重要です。複数の投資信託に分散投資すると全体で支え合うため、リスクを抑えられます。1つの資産に集中するとリターンも大きくなりますが、リスクも大きくなるからです。

- 定期的に見直す

- 資産状況やリスク許容度を定期的に見直し、必要に応じて投資信託を変更しましょう。

自分のリスク許容度

リスク許容度を理解することは、iDeCoでの投資信託選びで非常に重要です。リスク許容度とは、投資による損失をどれだけ耐えられるかを示す指標です。リスク許容度は投資商品の選択と運用成績に大きく影響します。リスク許容度を考慮した投資信託の例は以下のとおりです。

| リスク許容度 | 期待できるリターン | 推奨される資産配分 | 投資配分例 |

| 低 | 低 | 債券>国内株式>外国債券>外国株式 | 債券80% 国内株式10% 外国債券5% 外国株式5% |

| 中 | 中 | 国内株式>外国債券>外国株式>債券 | 国内株式50% 外国債券25% 外国株式20% 債券5% |

| 高 | 高 | 外国株式>国内株式>外国債券>債券 | 外国株式60% 国内株式30% 外国債券5% 債券5% |

リスク許容度は自分の年齢と投資期間も考慮しましょう。若いほどリスクを取る余裕があり、投資期間が長ければ市場の変動を乗り越える時間が長くなります。生活に必要な資金と投資に回せる資金を明確に区別すると、過度なリスクを避けられます。将来のライフプランに合わせて投資信託を選ぶのが重要です。

iDeCoのよくある質問

iDeCoのよくある以下の質問を解説します。

- iDeCoはいつ始めるべき?

- iDeCoと確定拠出年金の違いは?

- 途中解約や変更はできる?

iDeCoはいつ始めるべき?

iDeCoはできるだけ早く始めるのがおすすめです。早く始めると長期運用による複利効果が期待でき、資産形成を効率よく行えます。30歳で始めるのと50歳で始めるのでは、最終的な受け取り額に大きな差が出ます。若い時期から始めるメリットは以下のとおりです。

- 積立期間が長く運用益の恩恵を受けやすくなる

- 節税効果が大きくなる

- 長期的な資産形成が有利になる

年齢が高くなるほど積立期間が短くなるため、運用益も少なくなります。早く始めると、少額の積立でも大きなリターンを得る可能性が高まります。

» iDeCoは何歳から始められるかを解説

iDeCoと確定拠出年金の違いは?

確定拠出年金は個人型と企業型の2種類あり、iDeCoは個人で加入する個人型確定拠出年金です。企業型確定拠出年金は、企業が従業員のために掛金を拠出します。iDeCoは自分の意思でスタートできるのが特徴です。企業型確定拠出年金は会社により運用商品は変わりますが、自分で選べます。

iDeCoと企業型確定拠出年金の掛金は全額所得控除の対象です。運用益も非課税となるため、税制面でのメリットが大きい点は共通しています。

途中解約や変更はできる?

iDeCoは原則として60歳までの途中解約はできません。老後の資産形成を目的とした税制優遇制度のためです。例外的に途中解約できるのは以下3つのケースです。

- 加入者本人が高度障害状態になった場合

- 加入者が死亡した場合

- 一定の条件を満たして脱退一時金として受け取る場合

脱退一時金を受け取る場合の条件はiDeCo公式サイトで確認してください。

» iDeCo公式サイト(外部サイト)

投資信託や拠出金額の変更は可能です。投資信託の変更はいつでも可能で、原則として変更時に手数料はかかりません。投資信託のラインナップを変更して、リスク許容度に合わせた運用ができます。拠出金額は年1回まで変更可能です。

保有している投資商品により、途中解約時に販売手数料がかかる場合があります。投資信託の変更時は投資商品の内容や仕組みをよく理解しておきましょう。

まとめ

iDeCoは老後資金を準備するための個人型確定拠出年金制度です。税制優遇や運用利益の非課税というメリットがある一方、途中解約できず運用手数料が発生するデメリットもあります。

投資信託を選ぶ際は信託報酬や分配金の有無、運用実績を考慮することが重要です。リスク許容度やリターンの関係を理解し適切な商品を選ぶと、効果的な資産運用が可能です。iDeCoは早く始めるほど長期的な資産運用益を受け取れます。老後資金の準備を計画的に行い、資産形成に役立てましょう。

» iDeCoのメリットとデメリット、始め方を解説